Товары с гтд учет номенклатуры у покупателя. Какой порядок учета ГТД у агента и принципала? Оформление ГТД по импорту до поступления товаров

Я уже не раз замечал, что когда начинающий бухгалтер в первый раз сталкивается с необходимостью занесения в программу товара по ГТД (таможенная декларация, импорт), то его первая реакция - ступор. Много цифр, в разной валюте, ничего не понятно.

Итак, поехали!

Итак, перед нами 2 листа реальной ГТД (основной и добавочный). Я лишь очистил в них конфиденциальную информацию, которая для учебных целей нам ни к чему.

Можете открыть их на отдельной странице, а лучше распечатайте и положите прямо перед собой.

Учимся читать ГТД

Разбор ГТД будем делать на основании правил его заполнения, которые можно почитать, например, вот .

Наша декларация состоит из 2 листов: основного и добавочного. Такое бывает, когда декларируется ввоз двух и более товаров, ведь на основном листе можно расположить информацию только об одном товаре.

Разбираем основной лист

Шапка основного листа

Обращаем внимание на правый верхний угол основного листа ГТД:

ИМ в графе №1 означает, что перед нами декларация на импорт товаров.

Номер декларации 10702020/060513/0013422 состоит из 3 частей:

- 10702020 - это код таможенного органа.

- 060513 - это дата декларации (6 мая 2013 года).

- 0013422 - это порядковый номер декларации.

В графе №3 мы видим, что перед нами первая (основной лист) форма из двух (основной лист + добавочный лист).

Всего декларируется 3 товара , которые занимают 3 места .

Спускаемся чуть ниже:

Здесь мы видим, что общая таможенная стоимость всех 3 товаров составляет: 505 850 рублей и 58 копеек .

Товар прибыл к нам из республики Корея .

Здесь же указана валюта, в которой производятся расчеты (USD ), а также таможенная стоимость в этой валюте (16 295$ ) по курсу на дату ГТД (6 мая 2013 года). Курс валюты указан здесь же: 31.0433 рубля.

Проверим: 16 295 * 31.0433 = 505 850.58. Получилась таможенная стоимость в рублях.

Товар #1 (экскаватор)

Спускаемся ещё ниже по основному листу влево:

Вот он наш первый товар, который указан на основном листе ГТД. Очевидно, оставшиеся два задекларированы на добавочном листе.

Название товара: "Эксковатор гидравлический ", он занимает 1 место.

Перемещаемся от названия товара вправо:

Номер товара 1 из 3.

Цена экскаватора составляет 15 800 USD , что в пересчете на рубли (по курсу 31.0433) образует таможенную стоимость 490 484 рублей и 14 копеек .

Налоги и сборы с экскаватора

Спускаемся вниз документа:

Таможенный сбор (код 1010) со всех товаров (в качестве основы начисления указана таможенная стоимость в целом по ГТД) составил 2 000 рублей .

Пошлина (код 2010) на экскаватор (основа начисления его таможенная стоимость) составила 5% или 24 524 рубля и 21 копейку .

НДС (код 5010) на экскаватор (основой начисления явилась сумма его таможенной стоимости 490 484.14 и размер пошлины 24 524.21) составил 18% или 92 701 рубль и 50 копеек .

Ещё раз обращаю ваше внимание на то, что пошлину мы начисляем на таможенную стоимость товара, а НДС на (таможенную стоимость + размер пошлины).

Разбираем добавочный лист

Шапка добавочного листа

Переходим ко второму (добавочному) листу декларации.

Обращаем внимание на правый верхний угол добавочного листа:

Номер и вид декларации полностью совпадают с значениями на основном листе.

В графе№3 видим, что перед нами вторая форма (добавочный лист) из 2 (основной и добавочный листы).

Товар #2 (молот)

Спускаемся ниже к товарам, задекларированым на добавочном листе:

Перед нами товар "Молот гидравлический ", который занимает 1 место.

Переходим направо:

Прежде всего видим, что перед нами 2 товар из 3.

Цена молота составляет 345 (USD) , что в пересчете на рубли по курсу (31.0433) составляет 10 709 рублей и 94 копейки (таможенная стоимость).

Товар #3 (запчасти)

Спускаемся ниже:

Второй товар на добавочном листе (третий по ГТД в целом): "Части полноповоротного гидравлического одноковшового эксковатора ".

Переходим вправо:

Перед нами третий товар из 3.

Цена запчастей 150 (USD), что в пересчете на рубли по курсу (31.0433) составляет 4 656 рублей и 50 копеек (таможенная стоимость).

Налоги и сборы с молота и запчастей

Переходим вниз добавочного листа (графа №47, исчисление платежей):

Пошлина (код 2010) на молот (основа начисления его таможенная стоимость 10 709 рублей и 94 копейки) составила 5% или 535 рублей и 50 копеек .

НДС (код 5010) на молот (основа начисления его таможенная стоимость плюс пошлина) составил 18% или 2 024 рубля и 18 копеек .

Переходим вправо:

НДС (код 5010) на запчасти (основа начисления их таможенная стоимость 4 656 рублей и 50 копеек) составил 18% или 838 рублей и 17 копеек .

Подводим итоги

Таможенный сбор составил 2 000 рублей со всех товаров.

Заносим в 1С

Настраиваем функциональность

Прежде всего заходим в раздел "Главное" пункт "Функциональность":

Здесь на закладке "Запасы" должен быть отмечен пункт "Импортные товары":

Заносим поступление товаров

Заходим в раздел "Покупки" пункт "Поступление (акты, накладные)":

Создаём новый документ:

В качестве поставщика сейчас выберем произвольного контрагента для упрощения задачи:

Расчеты с поставщиком ведутся в долларах, поэтому в договоре с мы указали валюту расчётов USD:

А значит и все цены в документе заполняем в долларах. При проведении документа они будут пересчитаны в рубли по курсу на 6 мая 2013 года ( курсы валют за этот период, если ещё не сделали этого):

Обратите внимание, что мы везде указали ставку "Без НДС". Этот налог будет рассчитан и указан нами позже в ГТД.

Теперь проматываем табличную часть вправо и заполняем Номер ГТД и страну происхождения товара. Это можно сделать вручную для каждой строчки или для всех сразу при помощи кнопки "Изменить" над табличной частью.таможню и договор для взаиморасчетов с ней (депозит).

Таможенный сбор составил 2000 рублей, штрафов нет.

Переходим к закладке "Разделы ГТД":

Грузовая таможенная декларация может иметь несколько разделов, в которые группируются товары с одинаковым порядком расчета таможенных платежей.

В нашем случае порядок расчёта таможенных платежей у первых 2 товаров (экскаватор и молот) совпадают - 5% пошлина и 18% НДС.

За третий товар пошлина не указана и мы могли бы вынести его в отдельный раздел.

Но мы поступим немного по-другому.

В начале укажем общий процент пошлины и НДС:

Эти ставки автоматически посчитались для общей таможенной стоимости, а затем пропорционально распределятся по 3 товарам:

Всё верно (см. нашу итоговую табличку по ГТД), за исключением третьего товара. Вручную откорректируем его данные:

В итоге получится вот так:

Проводим документ.

Смотрим проводки

Видим, что таможенный сбор и таможенные пошлины распределились по себестоимости товаров, а входящий НДС ушёл в дебет 19.05.

1. Указываем в настройках учета, что применяется учет по сериям:

2. Указываем в карточке номенклатуры 1С, что для этого товара ведется учет по сериям:

При установке флага Вести учет по сериям появляется второе окошко: Вести партионный учет по сериям. Этот признак отвечает за учет себестоимости в разрезе серий. Подробно о том, как использовать эти настройки учета по сериям в отдельном материале.

Здесь я проставлю только флаг Вести учет по сериям.

2. При оприходовании товара документом Поступление товаров и услуг мы создадим серию для поступившей номенклатуры. Это можно сделать непосредственно из табличной части документа:

Обратите внимание, что для каждой номенклатурной позиции нужно будет создать отдельную серию. Если у Вас уже поступал этот товар с таким же номером ГТД, то следует использовать уже существующую запись справочника.

Создаем новый элемент. Если Вы используете серии только для учета ГТД, то Вам нужно заполнить только два поля:

- Номер ГТД

- Страна

Оба поля заполняются из соответствующих справочников, поэтому нажимаем на многоточие в конце поля и выбираем значение.

Наименование серии заполняется автоматически номером ГТД и названием страны происхождения.

Справочник ГТД - просто список номеров ГТД, Вам будет нужно создать новый элемент и записать. Номер ГТД уникален - то есть 1С не даст Вам создать дубликат номера.

Классификатор стран принято заполнять подбором из ОКСМ. Тогда вы автоматически получаете международный код страны. Если страна уже есть в классификаторе - просто выбираете ее.

Выбираем созданную серию в строку нашего Поступления товаров и услуг и видим,что поля Номер ГТД и Страна происхождения в строке заполнились по данным выбранной серии. Именно эти данные отобразятся в отгрузочных документах при реализации товара.

Проводим документ и посмотрим, где отражаются данные по ГТД в учете. Если в номенклатуре на установлен флаг Вести партионный учет по сериям, то состав регистров не зависит от настроек учета затрат (Расширенная аналитика или партионный учет). Это регистры:

Если Вы установили в номенклатуре Вести партионный учет по сериям, то добавится еще суммовой учета стоимости

партии. Соответственно, серия появится в регистрах Учет затрат или

Партии товаров на складах в зависимости от выбранной настройки учета

затрат. Но эта тема выходит за рамки данной статьи.

Собственно, это все о заполнении серий при оприходовании импортного

требуемый товар и нажать кнопку Заполнить и провести. 1С сама

подберет нам серию (ГТД) имеющуюся в наличии и проведет документ.

Если же мы хотим отгрузить товар по определенной серии (ГТД), то можно

соответствующую серию выбрать в табличной части документа вручную.

Учитесь новому каждый день и меняйте свою жизнь к лучшему!

Для оформления в программе «1С:Управление торговлей 8» (редакция 11) поступлений импортных товаров необходимо оформить «Соглашение с поставщиком» следующего вида:

При выборе варианта налогообложения поставщика «Закупка по импорту» автоматически устанавливается порядок оплаты: «Расчеты в валюте, оплата в валюте» .

Также необходимо указать валюту, в которой ведутся взаиморасчеты с импортным поставщиком. Эта валюта будет указываться в документах поступлениях или заказах этому поставщику.

Статус соглашения должен быть установлен «Действует» , для того, чтобы оно было доступно при выборе в документе .

Документ «Поступление товаров и услуг» оформляется аналогично внутрироссийским операциям. Единственное отличие заключается в том, что для поступающих товаров должна быть заполнена страна происхождения и номер грузовой таможенной декларации. Для учета номенклатуры по ГТД в номенклатуре должен быть установлен флаг «Вести учет по ГТД» .

После этого в документе поступления номер ГТД можно выбрать либо вручную из справочника «Номера ГТД» для каждой номенклатуры в отдельности, либо воспользоваться кнопкой автозаполнения для заполнения информации сразу по нескольким товарам. При втором варианте необходимо выбрать или создать новый элемент в справочнике «Номера ГТД» . В этом случае для всей номенклатуры будет проставлен один номер ГТД и общая страна происхождения. Если же по одной накладной приходуются товары по разным номерам ГТД, то первоначально выделяется список товаров с общим номером ГТД и выбирается пункт «Заполнить номера ГТД в выделенных строках» . Затем выделяется следующая группа товаров, для которых иной номер ГТД и страна происхождения.

Отражение расчетов с таможней

В программе не существует специального документа для учета таможенных платежей (таможенная пошлина, НДС и таможенный сбор), уплаченных при ввозе товаров на территорию РФ.

Но т.к. суммы таможенных пошлин и сборов должны включаться в себестоимость товаров, эти операции все же необходимо отразить в конфигурации «Управлении торговлей 8», ред. 11 с помощью типового функционала.

Информация о таможне заносится в справочник «Партнеры» аналогично обычному поставщику. Таможня будет выступать в качестве поставщика услуг, таких как таможенные пошлины и сборы.

Оплата таможенных пошлин и сборов производится до момента отражения информации о них. Для этого вводится документ «Списание безналичных ДС» с видом операции «Оплата поставщику» . В реквизитах уплаты налогов устанавливается флаг «Перечисление бюджет» и «Таможенный платеж» для возможности внесения информации о реквизитах таможенного органа.

После оформления оплаты таможенных платежей необходимо сформировать документ «Поступление товаров и услуг» с указанием услуг, оказываемых таможней. При этом оформление услуг от таможни может быть сделано как до поступления товаров, так и после их поступления.

Предварительно создается статья затрат с указанием как должны распределяться таможенные пошлины и сборы.

Если таможенные пошлины регистрируются до момента поставки товаров, то поставка импортных товаров должна быть оформлена в рамках заказа поставщику. На этот же заказ будут распределяться таможенные пошлины и сборы. И в статье затрат в качестве аналитики расходов должен быть выбран «Заказ поставщику» .

Если же таможенные пошлины регистрируются после поставки товаров, то в статье затрат в качестве аналитики расходов необходимо выбрать «Поступление товаров и услуг» .

При оформлении поступления таможенных пошлин и сборов, можно зачесть ранее перечисленные таможне суммы оплат с помощью обработки «Зачет оплат по документу» .

Для распределения таможенных расходов на себестоимость товаров необходимо оформить документ «Распределение расходов на себестоимость товаров» , в котором в качестве аналитики расходов указывается либо документ «Поступления товаров» (в случае аналитики расходов поступление товаров и услуг), либо «Заказ поставщику» (статья затрат с аналитикой по заказам). В этом случае себестоимость товаров пропорционально увеличивается на сумму таможенных платежей.

НДС на таможне

При ввозе товаров на территорию России вы должны уплатить НДС на таможне. Сумму НДС, уплаченную при ввозе товаров, можно принять к вычету при выполнении условий:

- Товар ввезен для выпуска, для внутреннего потребления, временного ввоза или переработки вне таможенной территории (либо без таможенного оформления);

- Товар приобретен для операций, облагаемых НДС;

- Товар принят к учету.

Принять к вычету сумму НДС, уплаченную при ввозе товаров, вправе только плательщики НДС. При применении специальных налоговых режимов (ЕСХН, УСН, ЕНВД) или освобождении от обязанностей налогоплательщика НДС (по статьям 145, 145.1 НК РФ) уплатить НДС на таможне вы обязаны, но принять его к вычету нельзя. Сумму налога нужно будет учесть в стоимости ввезенных товаров или в расходах, учитываемых при налогообложении.

В случае необходимости отражать в «1С Управление торговлей» (редакция 11) суммы НДС, уплаченного на таможне - оформляется еще один документ «Поступление товаров и услуг» (поставщик и контрагент «Таможня»). Либо в соглашении с поставщиком (таможней), либо на закладке документа поступления «Дополнительно» необходимо установить признак, что «Цена включает НДС» . В справочнике номенклатуры необходимо добавить услугу «НДС» аналогично таможенным сборам. В документе поступления для услуги «НДС» поля «стоимость» и «сумма» НДС должны быть равны. На закладке дополнительно устанавливается флаг «Предъявлен счет-фактура поставщика» и в качестве номера счет-фактуры проставляется номер ГТД.

В этом случае книга покупок формируется корректно. Единственное отличие от книги покупок, формируемой в конфигурации «Бухгалтерия предприятия 8» - не предусмотрено заполнение графы 6 «Страна происхождения товара. Номер таможенной декларации» .

Оформление отгрузки импортных товаров

Отметим, что реализация импортных товаров ничем не отличается от реализации отечественных товаров. При этом в документе отгрузки нигде явно не указывается, по какому номеру ГТД и по какой стране происхождения будет произведено списание товаров. Списание производится по методу FIFO : т.е. в первую очередь будет списываться товар с тем номером ГТД, поставка по которому произошла раньше.

Проверить правильность списания номеров ГТД можно с помощью отчета «Контроль номеров ГТД» (раздел «Регламентированный учет» ).

Если у Вас возникли вопросы по оформлению этих операции или какие-либо другие затруднения при работе с программой. Мы будем рады помочь Вам в поиске оптимального решения.

С уважением, Мамонова Надежда, руководитель Линии консультаций компании «ЛЕММА».

Какой порядок учета ГТД у агента и принципала?

Как составить и сдать декларацию по НДС, каков порядок учета ГТД у агента и принципала и заполнения журнала полученных-выданных счетов-фактур подробнее в статье.

Вопрос: Какой порядок учета ГТД у агента и принципала? Как отразить ГТД в журнале полученных-выданных счетов-фактур и в разделах 10 и 11 декларации по НДС? уточнение - ГТД по импорту.

Ответ: При импорте товаров через НДС на таможне уплачивает посредник. Данный налог он перевыставляет в составе расходов принципалу. Агент не получает от иностранной компании счетов-фактур и не выставляет счетов-фактур российскому принципалу. Уплаченный НДС посредник включает в состав расходов, связанных с выполнением поручения, которые отражает в отчете и относит на расчеты с принципалом (принципал ему компенсирует данные расходы). Соответственно агент не отражает импорт товаров в журнале учета счетов-фактур и в разделе 10 декларации по НДС.

Принципал принимает налог к вычету на основании таможенной декларации. То есть принципал регистрирует в книге покупок таможенную декларацию. При этом графы заполняет так:

В графе 2 (код вида операции) - код 20;

В графе 3 (номер счета-фактуры продавца) - номер таможенной декларации;

В графах 4-6 - ставит прочерк;

В графе 7 (реквизиты документа на уплату налога) - реквизиты платежного поручения, подтверждающего уплату НДС агентом на таможне;

В графе 8 - дату оприходования товаров на учет;

В графе 10 - прочерк (ИНН и КПП нет у иностранного продавца, он не состоит на учете в российской налоговой инспекции);

В графе 12 - реквизиты посредника, через которого импортировали товар;

В графе 13 - прочерк;

В графе 14 - прочерк или код 643;

В графе 15 - сумму, складывающуюся из таможенной стоимости, таможенных пошлин, акцизов и НДС, уплаченного на таможне;

В графе 16 - сумму НДС, уплаченного при ввозе товаров.

Аналогично принципал заполняет раздел 8 декларации по НДС, на основании чего инспекция сделает вывод, что речь идет о вычете комитентом НДС, уплаченного посредником при импорте товаров.

Как отразить в бухучете и при налогообложении импорт товаров из стран, не входящих в Таможенный союз

Учет у посредника

ОСНО

При выполнении поручения посредник получает доход в виде вознаграждения и несет расходы, связанные с исполнением посреднического договора (как возмещаемые, так и не возмещаемые заказчиком). Подробнее о налоговом учете доходов и расходов, связанных с исполнением посреднического договора на приобретение товаров, см. Как учесть при расчете налога на прибыль доходы и расходы от посреднических операций по продаже (покупке) товаров .

При оказании посреднических услуг по приобретению импортных товаров для заказчика посредник обязан начислить НДС с суммы своего вознаграждения (суммы дополнительной выгоды) и выставить в адрес заказчика счет-фактуру (п. 1 ст. 156 , НК РФ).

Если контракт с иностранным поставщиком заключает посредник, то он должен заплатить «ввозной» НДС ().* Обязанность по уплате НДС возникает с момента регистрации таможенным органом таможенной декларации (п. 1 ст. 115 Закона от 27 ноября 2010 г. № 311-ФЗ , п. 1 ст. 211 , п. 1 ст. 227 , п. 1 ст. 237 , п. 1 ст. 250 , п. 1 ст. 274 , п. 1 ст. 283 , п. 1 ст. 300 , п. 1 ст. 306 Таможенного кодекса Таможенного союза). Исключение составляют только некоторые таможенные процедуры (например, процедуры транзита, таможенного склада, реэкспорта, беспошлинной торговли, свободной таможенной зоны, свободного склада, уничтожения и отказа в пользу государства, таможенное декларирование припасов) и некоторые виды товаров, при которых уплачивать НДС не нужно ( , подп. 3 п. 1 ст. 151 НК РФ). Подробнее об этом см. Как начислить НДС при импорте и Как платить НДС при импорте из стран - участниц Таможенного союза .

Право на вычет уплаченного на таможне НДС имеет только заказчик, так как он является собственником товаров (п. 1 ст. 971 , п. 1 ст. 990 , п. 1 ст. 1005 ГК РФ, ).*

Так как денежные средства, полученные посредником, ему не принадлежат, для целей налогообложения курсовые разницы, возникающие при посреднических операциях, учитываются в составе доходов (расходов) заказчика. Поэтому посредник их у себя не учитывает (). Исключение составляют курсовые разницы по посредническому вознаграждению, а также по расходам, которые посреднику не возмещаются. Такие курсовые разницы учтите в составе внереализационных доходов (расходов) (подп. 5 п. 1 ст. 265 , НК РФ).

Пример отражения в бухгалтерском и налоговом учете посредника операций, связанных с приобретением импортного товара по договору комиссии. Комиссионер применяет общую систему налогообложения и рассчитывает налог на прибыль ежемесячно методом начисления

ООО «Торговая фирма "Гермес"» (комиссионер) заключило договор комиссии с АО «Альфа» (комитент) для поиска иностранного поставщика шелковых тканей с целью их приобретения.* По условиям договора «Гермес» участвует в расчетах и принимает приобретенные для «Альфы» товары на свой склад. Вознаграждение перечисляется комиссионеру после исполнения им сделки и составляет 5 процентов от цены сделки. Вознаграждение выплачивается в рублях, показатель «5 процентов от цены сделки» пересчитывается в рубли по курсу, действующему на дату утверждения отчета посредника.

В результате с индийской фирмой был заключен контракт на покупку шелковых тканей. Условия поставки согласно контракту - DDP (поставка с оплатой таможенных пошлин) склад покупателя в г. Москве, без оплаты НДС. Момент перехода права собственности согласно условиям контракта соответствует моменту перехода рисков, то есть моменту передачи товара покупателю.

Контрактная стоимость составила 380 000 долл. США.

26 октября «Альфа» перечислила «Гермесу» денежные средства для исполнения поручения в размере 14 180 000 руб.

5 ноября товар прибыл на склад «Гермеса». При таможенном оформлении комиссионер заплатил НДС в сумме 2 210 174 руб.

10 ноября товары были переданы комитенту. В этот же день «Альфа» утвердила отчет комиссионера, а «Гермес» перечислил «Альфе» остаток неизрасходованных средств.

12 ноября «Гермесу» было перечислено комиссионное вознаграждение в сумме, эквивалентной 19 000 долл. США по курсу на 10 ноября (380 000 долл. США х 5%) (в т. ч. НДС).

Курс доллара (условно), установленный ЦБ РФ, составлял:

- 26 октября - 29,0 руб./USD;

- 29 октября - 30,0 руб./USD;

- 31 октября - 30,5 руб./USD;

- 2 ноября - 30,2 руб./USD;

- 5 ноября - 30,1 руб./USD;

- 10 ноября - 30,6 руб./USD.

Для отражения в бухучете расчетов бухгалтер «Гермеса» открыл к счету 76 субсчета:

- «Расчеты с заказчиком за приобретенные товары»;

- «Расчеты с заказчиком по вознаграждению».

Для того чтобы перечислить денежные средства в иностранной валюте поставщику, «Гермес» дал 26 октября поручение банку приобрести необходимую сумму в валюте (380 000 долл. США). Для этого составили расчетный документ и перевели на покупку валюты 11 785 000 руб.

Бухгалтер «Гермеса» сделал следующие проводки.*

Дебет 51 Кредит 76 субсчет «Расчеты с заказчиком за приобретенные товары»

- 14 180 000 руб. - получены денежные средства от комитента для исполнения поручения по договору комиссии;

Дебет 57 Кредит 51

- 11 785 000 руб. - перечислены деньги на покупку валюты.

Дебет 52 Кредит 57

- 11 400 000 руб. (380 000 USD х 30,0 руб./USD) - зачислена валюта на валютный счет организации;

Дебет 76 субсчет «Расчеты с заказчиком за приобретенные товары» Кредит 57

- 380 000 руб. (380 000 USD х (31 руб./USD - 30,0 руб./USD)) - отнесены на расчеты с комитентом расходы в виде разницы между курсом покупки валюты и курсом Банка России;

Дебет 51 Кредит 57

- 5000 руб. (11 785 000 руб. - 380 000 USD х 31 руб./USD) - возвращен банком остаток неизрасходованных денег.

Дебет 52 Кредит 76 субсчет «Расчеты с заказчиком за приобретенные товары»

- 190 000 руб. (380 000 USD х (30,5 руб./USD - 30,0 руб./USD)) - отнесена на расчеты с комитентом положительная курсовая разница от переоценки средств на валютном счете на отчетную дату.

Дебет 60 Кредит 52

- 11 476 000 руб. (380 000 USD х 30,2 руб./USD) - перечислены денежные средства иностранному поставщику;

Дебет 76 субсчет «Расчеты с заказчиком за приобретенные товары» Кредит 52

- 114 000 руб. (380 000 USD х (30,5 руб./USD - 30,2 руб./USD)) - отнесена на расчеты с комитентом отрицательная курсовая разница по валютным средствам, находящимся в собственности комитента.

Дебет 76 субсчет «Расчеты с заказчиком за приобретенные товары» Кредит 60

- 11 476 000 руб. - отнесена на расчеты с комитентом стоимость приобретенных товаров (на дату перехода права собственности к комитенту);

Дебет 002

- 11 476 000 руб. - оприходованы поступившие на склад импортные ткани, принадлежащие комитенту (в оценке, согласованной с комитентом);

Дебет 68 субсчет «Расчеты по НДС» Кредит 51

- 2 210 174 руб. - уплачен НДС;

Дебет 76 субсчет «Расчеты с заказчиком за приобретенные товары» Кредит 68 субсчет «Расчеты по НДС»

- 2 210 174 руб. - начислен и отнесен на расчеты с комитентом «ввозной» НДС по импортным тканям.*

Кредит 002

- 11 476 000 руб. - переданы комитенту товары, приобретенные по договору комиссии;

Дебет 76 субсчет «Расчеты с заказчиком по вознаграждению» Кредит 90-1

- 581 400 руб. (19 000 USD х 30,6 руб./USD) - начислено комиссионное вознаграждение;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС»

- 88 688 руб. - начислен НДС с суммы комиссионного вознаграждения;

Дебет 76 субсчет «Расчеты с заказчиком за приобретенные товары» Кредит 51

- 189 826 руб. (14 180 000 руб. - 2 210 174 руб. - 11 785 000 руб. + 5000 руб.) - перечислен комитенту остаток неизрасходованных средств.

Дебет 51 Кредит 76 субсчет «Расчеты с заказчиком по вознаграждению»

- 586 363 руб. - получена от комитента сумма вознаграждения за исполнение договора.

При расчете налога на прибыль за ноябрь бухгалтер «Гермеса» включил в состав доходов сумму комиссионного вознаграждения в размере 492 712 руб. (581 400 руб. - 88 688 руб.).

Как составить и сдать декларацию по НДС

Разделы 10 и 11

Разделы и заполняют:

- посредники, которые действуют в интересах третьих лиц (заказчиков) от своего имени (комиссионеры, агенты);

- экспедиторы, которые действуют в рамках договоров транспортной экспедиции и признают своим доходом только сумму вознаграждения за оказанные услуги (п. 1 ст. 801 ГК РФ);

- застройщики.

В разделах 10 и 11 отражают сведения из журнала учета счетов фактур. В разделе 10 - сведения из части I «Выставленные счета-фактуры» журнала учета, а в разделе 11 - данные из части II «Полученные счета-фактуры».*

В полях ИНН и КПП разделов 10 и 11укажите соответственно ИНН и КПП налогоплательщика. В поле «Стр.» - порядковый номер страницы.

Правильно заполнить строки в разделах 10 и 11 поможет таблица ниже.

| Номер строки | Как заполнить |

| Раздел 10 | |

|

Строку 001 заполните, только если подаете уточненную декларацию. В ней укажите признак актуальности сведений, отраженных в разделе 10 декларации Цифру 0: разделе 10 сведения актуальны, достоверны, изменению не подлежат и в составе декларации не представляются. При этом в строках , 020-210 поставьте прочерки |

|

| Укажите порядковый номер записи. Этот показатель возьмите из графы 1 части I «Выставленные счета-фактуры» журнала учета полученных и выставленных счетов-фактур | |

| 020-210 | В строки 020-210 перенесите данные из граф 2-9 , 11-19 части I «Выставленные счета-фактуры» журнала учета. При этом порядок отражения показателей в 020-210 должен соответствовать порядку заполнения граф 2-9 , 11-19 журнала учета |

| Раздел 11 | |

|

Строку 001 заполните, только если подаете уточненную декларацию. В ней укажите признак актуальности сведений, отраженных в разделе 11 декларации. Цифру 0: Цифру 1 - если ранее отраженные в разделе 11 сведения актуальны, достоверны, изменению не подлежат и в составе декларации не представляются. При этом в строках | |

Шаг 1. Настройки для учета импортных товаров по ГТД

Необходимо произвести настройку функциональности 1С 8.3 через меню: Главная- Настройки – Функциональность:

Перейдем на закладку Запасы и установим флажок Импортные товары . После его установки в 1С 8.3 появится возможность вести учет партий импортных товаров по номерам таможенных деклараций. В документах поступления и реализации будут доступны реквизиты ГТД и страна происхождения:

Для проведения расчетов в валюте на закладке Расчеты установим флажок Расчеты в валюте и у.е.:

Шаг 2. Как оприходовать импортный товар в 1С 8.3 Бухгалтерия

Введем документ Поступление товаров в 1С 8.3 с указанием номера ГТД и страны происхождения:

Движение документа поступления будет таким:

По дебету вспомогательного забалансового счета ГТД отразятся сведения о количестве поступившего импортного товара с указанием страны происхождения и номером таможенной декларации. Оборотно-сальдовая ведомость по этому счету покажет остатки и движение товара в разрезе ГТД.

При реализации импортного товара есть возможность контроля наличия товара, перемещенного по каждой ГТД:

В программе 1С 8.3 Бухгалтерия на интерфейсе Такси для учета импорта из стран-членов таможенного союза внесены изменения в план счетов и появились новые документы. Подробнее об этом смотрите в нашем видео:

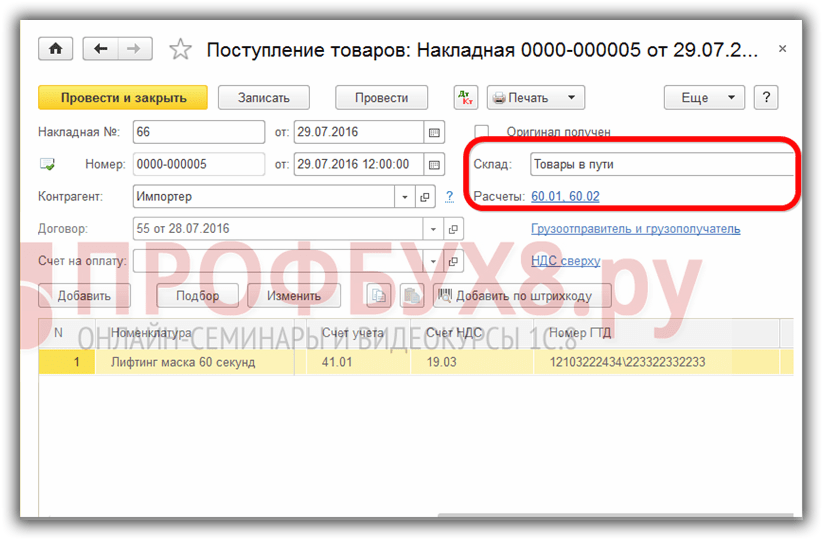

Шаг 3. Как учитывать импортные товары в качестве материальных ценностей, находящихся в пути

Если в период доставки необходимо учитывать импортные товары в качестве материальных ценностей, находящихся в пути, то можно создать дополнительный склад для учета таких товаров как склад Товары в пути:

Аналитика счета 41 может настраиваться по местам хранения:

Для этого в 1С 8.3 необходимо произвести настройки:

Перейдем по ссылке Учет запасов и поставим флажок По складам (местам хранения). Эта настройка в 1С 8.3 дает возможность включить аналитику места хранения и определять как будет вестись учет: только количественный или количественно-суммовой:

При фактическом поступлении товаров для изменения места хранения используем документ :

Заполним документ:

Оборотно-сальдовая ведомость по счету 41 показывает движения на складах:

Шаг 4. Заполнение документа ГТД по импорту в 1С 8.3

Предприятиям, осуществляющим прямые поставки импортного товара, необходимо отразить таможенные пошлины за поступивший товар. Документ ГТД по импорту в 1С 8.3 можно ввести на основании документа поступления:

или из меню Покупки:

Заполним документ ГТД по импорту в 1С 8.3 Бухгалтерия.

На закладке Главное укажем:

- Таможенный орган, которому оплачиваем пошлины и договор, соответственно;

- По какому номеру ГТД пришел товар;

- Сумма таможенного сбора;

- Сумму штрафов, если они есть;

- Поставим флаг Отразить вычет в книге покупок , если нужно отразить его в Книге покупок и автоматически принять НДС к вычету:

На вкладке Разделы ГТД вводим размер пошлины. Так как документ сформирован на основании, то 1С 8.3 уже заполнила определенные поля: таможенная стоимость, количество, документ партии и фактурная стоимость. Введем сумму пошлины или ставку % пошлины, после чего 1С 8.3 распределит суммы автоматически:

Проведем документ. Видим, что таможенные пошлины отнесены на себестоимость товара:

Более подробно изучить особенности оприходования товаров в случае, если в СФ поставщика указана ГТД, проверить регистрацию такого СФ в Книге покупок, изучить программу 1С 8.3 на профессиональном уровне со всеми нюансами налогового и бухгалтерского учета, от правильного ввода документов до формирования всех основных форм отчетности – мы приглашаем на наш . Подробнее о курсе смотрите в нашем видео: